Earnings-Kalender KW 40: Carnival, Nike, Tesco & mehr

Quartalszahlen 29.9.–3.10.2025: Carnival, Nike, Paychex, Lamb Weston, Tesco & Co. im Fokus. Alle Termine, Prognosen und meine Einschätzungen im Überblick.

Diese Woche im Schnellcheck

Konsum statt KI: Von Kreuzfahrten (Carnival) über Sneaker (Nike) bis Supermarkt-Körbe (Tesco) und Tiefkühlpommes (Lamb Weston) – die Woche ist ein Lackmustest für Kauflaune, Margen und Preissetzungsmacht. In UK kommen zudem mit A.G. Barr, Close Brothers und JD Wetherspoon drei Stimmungs-Seismografen für Getränke, Bankenrisiken und Gastrowirtschaft. Conagra liefert defensives Gegengewicht, Hornbach den Heimwerker-Fokus, BSIF die Energiewende-Rendite.

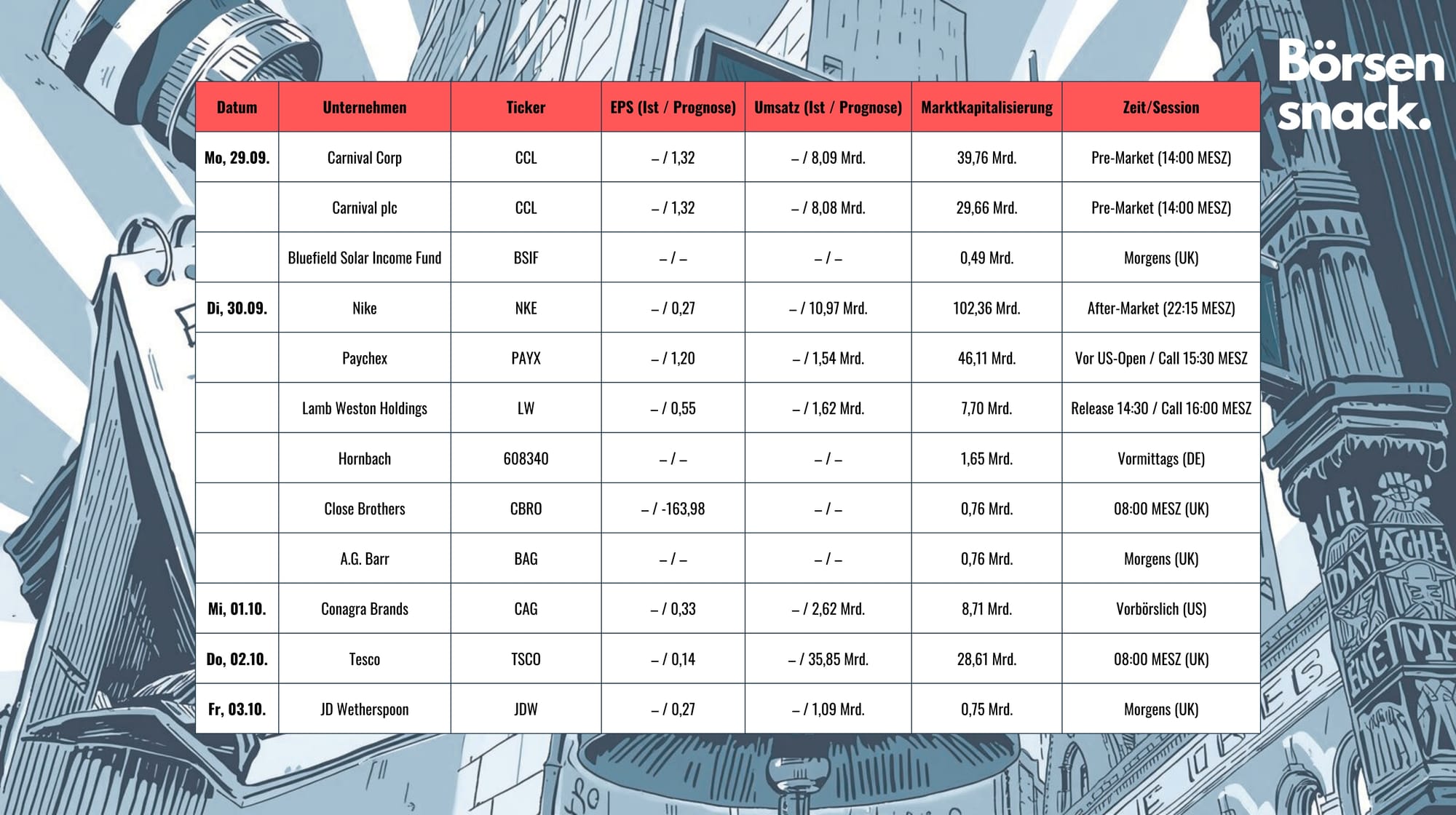

| Datum | Unternehmen | Land | Branche / Kurzinfo | EPS (Ist/Erwartung) | Umsatz (Ist/Erwartung) | Marktkap. | Zeit/Session | Hintergrundinfo |

|---|---|---|---|---|---|---|---|---|

| Mo, 29. Sep | Carnival Corp (CCL, USA) | 🇺🇸 USA | Größte Kreuzfahrtgesellschaft weltweit | -- / 1,32 | -- / 8,09 Mrd. USD | 39,95 Mrd. USD | Vor Börse | Marktführer mit Marken wie AIDA, Costa & Princess. Starke Verschuldung nach Corona, aber Nachfrage zieht wieder an. |

| Di, 30. Sep | Nike (NKE) | 🇺🇸 USA | Weltgrößter Sportartikelhersteller | -- / 0,27 | -- / 10,97 Mrd. USD | 100,6 Mrd. USD | Nach Börse | Globaler Marktführer im Sportsegment. Hauptthemen: China-Geschäft, Margendruck, Konkurrenz durch Adidas & Newcomer. |

| Paychex (PAYX) | 🇺🇸 USA | Anbieter von Payroll & HR-Software für KMU | -- / 1,20 | -- / 1,54 Mrd. USD | 46,1 Mrd. USD | Vor Börse | Spezialist für Gehaltsabrechnung & HR-Services. Krisenresistentes Geschäftsmodell mit stabilen Einnahmen. | |

| Lamb Weston (LW) | 🇺🇸 USA | Tiefkühlkartoffel- & Snackhersteller, v.a. Pommes | -- / 0,55 | -- / 1,62 Mrd. USD | 7,5 Mrd. USD | Vor Börse | Großer Lieferant für Gastronomie und Fast-Food-Ketten. Starke Abhängigkeit von Rohstoffpreisen. | |

| Hornbach Holding (608340) | 🇩🇪 DE | Bau- & Gartenmarkt-Kette, ähnlich Home Depot | -- / -- | -- / -- | 1,63 Mrd. EUR | Vor Börse | Familiengeführter Baumarkt-Konzern, führend in Deutschland und Europa. Konjunkturabhängig, profitiert von DIY-Trend. | |

| A.G. Barr (BAG) | 🇬🇧 UK | Getränkehersteller („Irn-Bru“, Softdrinks) | -- / -- | -- / -- | 753 Mio. GBP | Vor Börse | Traditionsreicher britischer Getränkekonzern. Kultmarke „Irn-Bru“ ist in UK extrem populär. | |

| Close Brothers (CBRO) | 🇬🇧 UK | Finanzdienstleister, spezialisiert auf Kredite & Asset Management | -- / -163,98 | -- / -- | 728 Mio. GBP | Vor Börse | Mittelgroßes Finanzhaus in UK. Schwache Kapitalstruktur, negative Prognose, hoher Restrukturierungsdruck. | |

| Mi, 1. Okt | Conagra Brands (CAG) | 🇺🇸 USA | Lebensmittelkonzern („Birds Eye“, „Healthy Choice“) | -- / 0,33 | -- / 2,62 Mrd. USD | 8,7 Mrd. USD | Vor Börse | US-Lebensmittelriese mit breitem Markenportfolio. Fokus auf Preissteigerungen zur Abfederung höherer Kosten. |

| Do, 2. Okt | Tesco (TSCO) | 🇬🇧 UK | Größter britischer Einzelhändler, Supermärkte | -- / 0,14 | -- / 35,9 Mrd. GBP | 28,6 Mrd. GBP | Vor Börse | Marktführer in UK, ähnlich wie Walmart in den USA. Wichtiger Indikator für Konsumklima in Großbritannien. |

| Fr, 3. Okt | J D Wetherspoon (JDW) | 🇬🇧 UK | Pub-Kette mit hunderten Lokalen in UK & Irland | -- / 0,27 | -- / 1,09 Mrd. GBP | 754 Mio. GBP | Vor Börse | Beliebte Pub-Kette, stark abhängig vom britischen Konsum. Kämpft mit hohen Energiekosten & Löhnen. |

Earnings-Kalender KW 40: Carnival, Nike & Tesco im Fokus

Montag, 29. September

Carnival (CCL): Buchungslage vs. Kosten

Carnival ist der größte Kreuzfahrtbetreiber der Welt – und damit ein direkter Gradmesser für Konsumfreude im Freizeitbereich. Im Fokus stehen Auslastung, Ticketpreise, Bordumsätze und die Frage: Wie sehr belasten Treibstoff und Zinsen die Kostenbasis?

Für Trader hochspannend, da die Aktie oft stark auf Zahlen reagiert. Ansonsten aber bleibt die Verschuldung aber ein klarer Bremsklotz. Ich wäre hier selektiv.

Bluefield Solar Income Fund (BSIF): Stetigkeit schlägt Spektakel

Der britische Solar-Infrastruktur-Trust punktet mit stabilen Erträgen und hoher Dividendenorientierung. Die Cashflows sind weitgehend reguliert, trotzdem bleibt die Abhängigkeit vom Zinsumfeld ein Risiko.

Meine Einschätzung: Interessant für Einkommens-Investoren, die Ruhe statt Wachstum suchen. Für mich ein Dividendentitel – kein Kursraketen-Kandidat.

Dienstag, 30. September

Nike (NKE): Turnaround-Story unter Beweiszwang

Bei Nike geht es um mehr als nur Sneaker. Analysten achten auf das Verhältnis von Direktvertrieb und Wholesale, die Lagerbestände sowie die Entwicklung in China. Konsens: rund 0,27 Dollar Gewinn je Aktie bei knapp 11 Milliarden Dollar Umsatz. Besonders spannend wird der Ausblick.

Kommt Nike mit guten Margen und schlanken Inventaren, könnte die Aktie ordentlich durchziehen. Auf Sicht von 12–24 Monaten bin ich positiv – kurzfristig bleibt die Guidance das Zünglein an der Waage.

Paychex (PAYX): HR-Defensive mit Zyklus-Upside

Der US-Lohn- und HR-Spezialist zahlt monatlich Millionen Angestellte aus – quasi die stille Infrastruktur des Jobmarkts. Wachstum der Lohnsummen und Profitabilität im PEO-Segment sind die Key-Metriken.

Meine Einschätzung: Ein Qualitätsdauerläufer. Wenn die Aktie nach Zahlen mal ins Minus dreht, ist das für eher eine Chance zum Nachlegen.

Lamb Weston (LW): Kartoffeln mit Beta

Der Tiefkühlkartoffel-Spezialist lebt vom Preissetzungsspielraum im Gastrobereich – und davon, wie gut er gestiegene Rohstoff- und Logistikkosten weitergeben kann. Erwartet wird ein Gewinn von rund 0,54 Dollar je Aktie.

Das Unternehmen bietet eine solide defensive Story, die aber trotzdem zyklisch reagiert. Wenn die Margen halten, kann die Aktie positiv überraschen.

Hornbach (608340): Halbzeitbilanz nach starkem Frühling

Die Baumarktkette präsentiert ihren Halbjahresbericht. Nach einem guten ersten Quartal stehen Bruttomarge, Kostenseite und DIY-Nachfrage im Fokus.

Meine Einschätzung: Ein Value-Case mit Substanz, aber steigende Zinsen drücken auf die Bewertung.

Close Brothers (CBG): Vorläufige Zahlen unter Scheinwerferlicht

Die britische Merchant-Bank hat turbulente Zeiten hinter sich. Probleme in der Autofinanzierung und regulatorische Unsicherheit überschatten die Bilanz.

Meine Einschätzung: Turnaround-Potenzial ist da, aber die Rechtsrisiken bleiben hoch. Für mich aktuell nur ein Watchlist-Kandidat.

A.G. Barr (BAG): Markenführung und Mix

Die Kultmarke Irn-Bru und Drinks wie Rubicon oder Funkin stehen für ein breites Nischenportfolio. Das Unternehmen hat zuletzt sein Sortiment gestrafft und sich klarer auf margenstarke Marken fokussiert.

Ein feiner, aber kleiner Player. Gute Preissetzungsmacht, doch die geringe Liquidität der Aktie macht sie eher etwas für Spezialisten.

Mittwoch, 1. Oktober

Conagra Brands (CAG): Defensiv, aber nicht langweilig

Conagra liefert Tiefkühl- und Convenience-Produkte in die amerikanischen Supermärkte. Ob Birds Eye oder Marie Callender’s – hier geht es um Preis-Mix, Volumen und Kostenmanagement.

Meine Einschätzung: Solider Anker im Staple-Sektor. Für Dividendenjäger eine stabile Halteposition, auch wenn das große Wachstum fehlt.

Donnerstag, 2. Oktober

Tesco (TSCO): UK-Korb unter der Lupe

Tesco ist nicht nur Marktführer im britischen Lebensmittelhandel, sondern auch ein Frühindikator für die Kaufkraft auf der Insel. Like-for-Like-Verkäufe, Online und die Effekte des Clubcard-Programms stehen im Fokus.

Tesco ist ein Gigant mit Preissetzungsmacht. Wenn die Guidance stabil bleibt, bleibt Tesco für mich ein verlässlicher Compounder.

Freitag, 3. Oktober

JD Wetherspoon (JDW): Pubs als Realwirtschaft-Fühler

Die Pub-Kette gilt als Frühwarnsystem für Konsumtrends in UK. Wichtige Themen: steigende Löhne, Energiekosten und Mietpreise – alles Faktoren, die die Profitabilität drücken.

Operativ ist das Unternehmen clever geführt, aber die Kostenhebel sind enorm. Für mich ein reiner Trading-Play, kein Langfrist-Investment.

Persönliche Ideen

- Konsum-Beta: Nike und Carnival sind die spannendsten Kurstreiber – mit hohem Überraschungspotenzial in beide Richtungen.

- Defensiv-Anker: Conagra und Tesco liefern Verlässlichkeit und glätten die Volatilität im Depot.

- Qualitätsdauerläufer: Paychex bleibt ein Titel, den man bei Schwäche einsammeln kann.

- Europa-Fokus: Hornbach, A.G. Barr, JDW und Close Brothers sind gute Stimmungsindikatoren für den europäischen Konsum – mit individuellen Chancen, aber auch klaren Risiken.